Попри здійснені Україною кроки щодо зниження залежності від ринку РФ та її сателітів протягом останніх років, наслідки розриву економічних відносин з Росією та Білоруссю після початку повномасштабної війни виявилися важкими через збереження значних часток цих країн у товарообігу. Тим часом залежність від імпорту була більшою, ніж від експорту. У передвоєнному 2021 р. за обсягами зовнішнього товарообігу України частки РФ та РБ становили відповідно 7,1 % (третє місце серед країн світу) та 4,5 % (шосте місце), за обсягами імпорту – 9,1 % (друге місце) та 6,6 % (п’яте місце) відповідно. При цьому в 2021 р. відбулося нарощування імпорту з РФ та РБ в Україну в півтора раза, а його обсяги значно переважали експорт України до них – в 1,9 та в 3,2 раза відповідно (дані Держмитслужби).

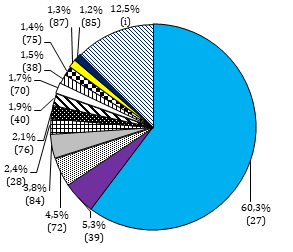

Номенклатура імпорту з РФ та РБ збігалася за багатьма позиціями, завдяки чому сукупна частка двох країн за деякими позиціями імпорту була критично високою. Переважними у структурі імпорту з обох країн були частки енергетичних матеріалів (60 %). Значними були обсяги імпорту хімічної та нафтохімічної продукції, металургійної, машинобудівної та деревообробної галузей, будівельних матеріалів (мал. 1, 2).

27 Палива мінеральні; нафта та продукти її перегонки; бітумінозні речовини; воски мінеральні

31 Добрива

38 Різноманітна хімічна продукція

39 Пластмаси, полімери та вироби з них

40 Каучук, гума та вироби з них

44 Деревина і вироби з неї, деревне вугілля

70 Скло та вироби з нього

72 Чорні метали

73 Вироби з чорних металів

75 Нікель і вироби з нього

76 Алюміній і вироби з нього

84 Реактори ядерні, котли, машини, обладнання

85 Електричні машини та обладнання

87 Засоби наземного транспорту крім залізничного, частини

і – інше

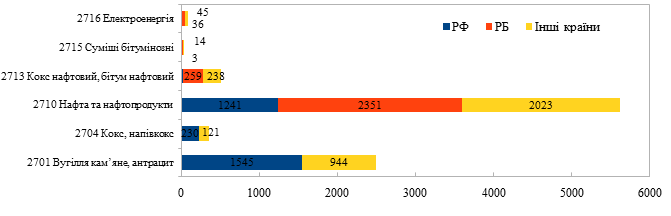

Імпорт енергетичних матеріалів та продуктів нафтоперероблення

Україна протягом багатьох років була критично залежною від російських та білоруських постачальників енергетичних матеріалів та продуктів нафтоперероблення (мал. 3).

Частка РФ в українському імпорті кам’яного вугілля, антрациту в 2021 р. засягала 62,1 %, причому частину імпорту де-факто становило вугілля з окупованих РФ українських територій. Решту постачали переважно зі США та Казахстану. Після втрати майже всіх антрацитових вугільних шахт через російську окупацію східних областей Україна була змушена імпортувати з РФ вугілля для забезпечення діяльності ТЕС, майже половина з яких працювали на антрациті. Поступове переведення ТЕС та ТЕЦ на економніше та екологічніше щодо викидів газове вугілля українського виробництва почалося ще з 2017 р. за активної участі харківських машинобудівників, які запропонували інноваційні та економічно вигідніші порівняно з іноземними технології та обладнання для переведення вугільних енергоблоків на спалювання непроєктного вугілля газової групи. Та це лише частково розв’язувало проблему – ТЕС забезпечували близько третини української електрогенерації. До того ж переведення одного блоку ТЕС на вугілля марки «Г» вимагає десятків млн доларів інвестицій, тривалого часу та збільшення видобутку, а газове вугілля є більш легкозаймистим та вибухонебезпечним.

Постачання коксівного вугілля з РФ до початку війни забезпечувало близько половини потреб України, оскільки після втрати контролю над частиною родовищ у Донецькій області відбулося різке падіння внутрішнього виробництва. Нині Україна внутрішнім видобутком здатна забезпечувати лише чверть власних потреб.

Значно меншою була залежність від імпорту коксу, в обсягах якого частка РФ становила 65,5 %, адже до початку війни українські виробники забезпечували понад 90 % внутрішнього попиту на кокс. Проте лише за першу половину 2022 р. виробництво коксу в Україні скоротилося на 47,8 %. Це не призвело до внутрішнього дефіциту цього виду палива через значне зменшення попиту з боку українських металургів, які скоротили виробництво основної продукції. На кінець 2022 р. працювали п’ять коксохімічних виробництв, тоді як найбільший коксохімічний завод – ПрАТ «Авдіївський коксохімічний завод» – простоював.

Сукупна частка РФ та РБ в українському імпорті нафти та нафтопродуктів (переважно моторних палив) дорівнювала 64 % (22,1 % та 41,9 % відповідно), проте більшість моторних палив з інших країн мають російське походження або вироблені з російської сировини. Перспективи нарощування власного видобутку нафти ускладнено значною розпорошеністю родовищ (більшість з яких є дрібними або дуже дрібними), заляганням первинних ресурсів на великих глибинах (понад 3–5 км), а також розташуванням значних частин Східного та Південного нафтогазоносних регіонів на окупованих територіях та в зоні бойових дій. Унаслідок російських атак Україна втратила також власне виробництво бензину й дизеля, яке активно зростало перед війною.

До початку війни Білорусь була одним з найбільших постачальників в Україну бітуму та бітумінозних сумішей, які використовували для будівництва асфальтобетонних доріг (причому обсяги постачань активно нарощували в межах реалізації проєктів «Великого будівництва») – частка РБ в імпорті бітуму в Україну в 2021 р. засягала 50,1 %, бітумінозних сумішей – 78,6 %. Майже половина акцій провідного білоруського постачальника бітуму в Україну – Мозирського НПЗ – належала російській ВАТ «Славнефть».

Потенціал імпортозаміщення

Заміщення імпорту енергетичних матеріалів має відбуватися на засадах диверсифікації та автономізації джерел енергопостачання та істотного збільшення частки ВДЕ в структурі споживання теплової та електричної енергії – це дасть змогу знизити частки «брудних» видобувних виробництв у структурі промисловості. Україна має значний потенціал розвитку біоенергетики, що зумовлено особливостями клімату, потенціалом промисловості й аграрного сектору, а також наявністю потрібних працівників. Зокрема, лише завдяки використанню відходів рослинництва для виробництва енергії в найближчій перспективі можна задовольнити 13–15 % потреби країни в первинній енергії, а загальний економічно доцільний енергетичний потенціал біомаси в Україні становить близько 20–25 млн т умовного палива на рік. Значний потенціал заміщення імпорту дизпального міститься в налагодженні виробництва біометану та біодизелю. Так, оцінений потенціал виробництва біометану обсягом близько 10 млрд м3/рік є достатнім, щоб цілковито покрити довоєнні потреби в імпортованому природному газі та частково – потреби в моторних паливах. Експортовані українські технічні олійні культури (ріпак, соя) і технічна олива еквівалентні 1,6–1,9 т біодизелю, що може замістити до 30 % імпортованого дизелю. Попри те, що в Україні побудовано 14 великих біодизельних заводів загальною потужністю 300 тис. т/рік та працюють близько 50 менших підприємств, здатних виробляти до 25 тис. т біодизелю щорічно, у 2019 р. в Україні вироблено лише 70 тис. т рідкого біопалива, тобто більшість потужностей простоювала. Частка рідких біопалив (біоетанол та/або біодизель) у використанні транспортом України становить 1 %. Біогаз / біометан на транспорті в Україні досі не використовують.

Коксівне вугілля визнано стратегічною сировиною в багатьох регіонах світу, зокрема в Україні та ЄС. Повоєнне відновлення металургійного виробництва вимагатиме значного збільшення постачань та може призвести до істотного дефіциту. Нині найбільшими виробниками коксівного вугілля є «Метінвест Покровськвугілля» в Донецькій області та «Павлоградвугілля» ДТЕК у Дніпропетровській області. Перспективи нарощування внутрішнього виробництва коксівного вугілля та коксу значним чином залежатимуть від перебігу воєнних дій на Донбасі, де сконцентровано значні поклади. Існує технічний проєкт з будівництва нової шахти у Львівській області із запасами понад 300 млн т вугілля марок «К» і «Ж» та річною проєктною потужністю 8 млн т, який вимагає близько 1 млрд дол. США інвестицій.

Інноваційною для України та економічно вигідною альтернативою асфальтобетонним дорогам з використанням імпортного бітуму є використання цементобетонного покриття із сировини винятково українського виробництва. Так, життєвий цикл цементобетонної дороги становить 20–25 років, тоді як асфальтобетонної – до 10 років. Загальна вартість цементобетонних доріг протягом 20 років з урахуванням витрат на нове будівництво, поточні та капітальні ремонти у 2–2,5 раза менша порівняно з асфальтобетонними автомобільними дорогами. Виробництво цементу в Україні в 2022 р. скоротилось удвічі, а внутрішнє споживання – на 70 %. Попри пошкодження одного цементного заводу ПрАТ «Балцем» унаслідок війни, решта потужностей цементної галузі тримають сукупний річний потенціал виробництва на рівні 13 млн т – їх можна використати для цілей повоєнного відновлення України.

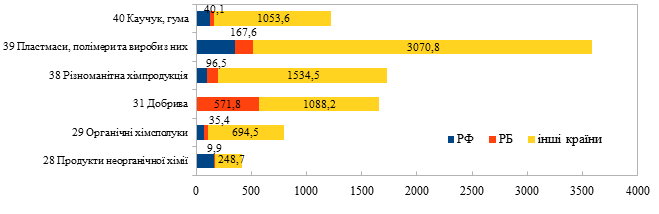

Імпорт хімічної та нафтохімічної продукції

Загальна частка імпорту у внутрішньому споживанні продукції хімічного та нафтохімічного комплексів в Україні й далі зростає (за оцінками фахівців галузі, у 2022 р. вона сягнула близько 78 %). Такий імпорт займає ніші вітчизняних виробників, що припинили або значно скоротили виробництво після початку війни. Варто зазначити, що у 2021–2022 рр. завдяки запровадженим Україною обмежувальним заходам та санкціям частки РФ та Білорусі в українському імпорті цього типу продукції істотно знизилися, а їхні ніші швидко зайняли польські та китайські постачальники.

Загалом залежність від російського та білоруського імпорту була найбільшою в сегментах добрив та неорганічної хімії (мал. 4) – частка РБ в імпорті добрив 2021 р. склала 34,5 %, а сукупна частка РФ та РБ в імпорті продукції неорганічної хімії, де переважав аміак, – 40,8 % (38,4 % та 2,4 % відповідно). РФ та РБ сукупно постачали 98 % сірчаної кислоти (по 49 % кожна), 99,8 % аміаку (98,1 % та 1,7 % відповідно), а РБ після заборони Україною імпорту російських добрив стала їх провідним постачальником в Україну, забезпечивши у 2021 р. 42,3 % імпорту азотних добрив, 73,1 % калійних, 27,5 % NPK-добрив.

Стратегічно важливим активом зовнішньоекономічних відносин з РФ у хімічній галузі є аміакогін «Тольятті – Одеса», діяльність якого пропонувала відновити ООН у межах «зернової угоди». Аргументом було безпрецедентне загострення ризиків розгортання світової продовольчої кризи, однією з причин якої є недостатня забезпеченість азотними добривами для вирощування агропродукції як найбідніших країн світу, так і країн Європи. Україна також мала можливості постачати аміак на внутрішній ринок через роздавальні станції аміакогону, проте через тарифні суперечки з РФ не використовувала ці можливості повною мірою – так, у 2019 р. на внутрішній ринок було постачено 80,4 тис. т рідкого аміаку за потенціалу понад 200 тис. т.

Довідково. Російський аміак, частка якого на світовому ринку аміаку становила 20 %, до 24 лютого 2022 р. постачали російські підприємства ПАТ «Тольяттиазот» та АТ «Минудобрения» аміакогоном «Тольятті – Одеса» до АТ «Одеський припортовий завод» (АТ «ОПЗ»), що здійснював його перевалку на експорт з України до Туреччини, Індії, країн Африки та ЄС. Зацікавленість РФ у відновленні роботи аміакогону зумовлено відсутністю вигідних альтернативних шляхів експорту російського аміаку ПАТ «Тольяттиазот», який є одним зі світових лідерів його виробництва. Потужності АТ «ОПЗ» забезпечували близько половини всього російського експорту аміаку. Наразі всі постачання здійснюють залізницею. Після початку війни підприємство реанімувало проєкт будівництва перевалкового комплексу аміаку в порту Тамань (Кубань) річною потужністю 5 млн т, яке планують завершити 2025 р., проте реалізація цього проєкту триває з 2001 р.

2021 р. транзит російського аміаку аміакогоном склав 2,3 млн т – Україна отримала 108 млн дол. США, а РФ отримала від продажу 1,6 млрд дол. США. Варто зазначити, що на відміну від інших сторін та потенційних бенефіціарів угоди, Україна нестиме всі ризики в разі відновлення постачань аміакогоном «Тольятті – Одеса». Зокрема, висока ймовірність пошкоджень аміакогону під час бойових дій може призвести до враження аміаком населення й територій. Більша частина української ділянки аміакогону, яка пролягає через вісім областей України, перебуває в зоні активних бойових дій або в безпосередній близькості до неї. Так, у травні 2022 р. внаслідок бойових дій пошкоджено герметичність гілки аміакогону в Бахмутському районі Донецької області, проте через неробочий стан гілки з 2014 р. обсяги витоку були незначними та не завдали великої шкоди. Крім того, масштабну техногенну катастрофу можуть спровокувати пошкодження потужностей АТ «ОПЗ», де здійснюватимуть зберігання й перевалка аміаку, та вогневе ураження танкерів, що перевозитимуть аміак морем в умовах активних бойових дій.

Потенціал імпортозаміщення

Істотну частину технологічних ланцюгів у хімічній та нафтохімічній галузях не доведено до рівня третього переділу та випуску кінцевої товарної продукції, близько 90 % продукції високої технологічного перероблення та 65 % кінцевої хімічної продукції в Україну імпортують. Тому припинення імпорту хімічної та нафтохімічної продукції з РФ і РБ швидко компенсувалося відповідним нарощуванням імпорту з Польщі, Китаю, Туреччини та деяких інших країн. Проте в умовах підвищених ризиків для розвитку стратегічних галузей української економіки в умовах війни (насамперед сільськогосподарського виробництва, хіміко-фармацевтичної галузі, воєнно-промислового комплексу, машинобудування) постає потреба відновити й диверсифікувати виробництво певних стратегічно важливих видів продукції – добрив, засобів захисту рослин, полімерів та пластмас тощо. На жаль, зважаючи на значну енергомісткість, застарілу технологічну базу та виведення з експлуатації значної частини підприємств після початку агресії, відчутно наростити випуск імпортозамінної продукції навряд чи вдасться в умовах затяжної війни та браку інвестицій. Проте певні можливості є.

Перспективи нарощування виробництва азотних добрив значним чином зумовлюватиме ціна на газ та обсяги власного видобутку, які Україна збільшує всупереч усім несприятливим умовам. Уже сьогодні через зниження попиту з боку с/г компаній та відновлення стабільної роботи вітчизняних підприємств Україна здатна цілком забезпечувати себе азотними добривами власного виробництва, на внутрішньому ринку спостерігають профіцит азотних добрив, а виробники розраховують наростити експортні постачання на ринок ЄС до 2 млн т на рік і зайняти 15 % ринку мінеральних добрив ЄС.

Загалом у сегменті азотних добрив частка імпортної продукції в умовах періодичної заборони на експорт (за попередніми підсумками 2022 р.) становила 30 %. У сегменті комплексних добрив імпортна продукція на внутрішньому ринку перевищила 81 %. За умови освоєння вітчизняної сировинної бази (апатити, фосфорити, хлористий калій / сульфат калію) та наявності достатнього виробництва азотних компонентів вітчизняне виробництво комплексних добрив здатне значно наростити випуск та збільшити свою частку на ринку у середньостроковій перспективі до 35–40 %, а в довгостроковій перспективі – до 60–70 %. Проте це вимагає значних інвестиційних коштів.

Значно менш витратними з погляду інвестування є малотоннажні хімічні виробництва, які в умовах війни продемонстрували більшу стійкість завдяки швидшій адаптації та гнучкості. У перспективі частину імпорту комплексних добрив можливо замістити завдяки налагодженню виробництва інноваційних та спеціальних видів добрив на основі вітчизняної та імпортної сировини, що матиме попит як в Україні, так і в країнах ЄС (органо-мінеральні добрива для отримання екологічно чистої сільськогосподарської продукції, мікродобрива, хелатні добрива, нанодобрива для органічного землеробства, адаптивні та компактовані добрива для точного землеробства). Те саме стосується засобів захисту рослин, меліорантів, кормових мінеральних добавок, конкурентоспроможних удобрювальних продуктів на основі мікроелементів, біодеструкторів.

Відновлення виробництв нафтохімічної продукції та заміщення її імпорту ускладнено зупиненням багатьох підприємств, у т. ч. через брак сировини (яку майже цілковито імпортували), а також блокування роботи через арешт майна. Так, з початку війни припинило виробництво найбільше нафтохімічне підприємство України – ТОВ «Карпатнафтохім» (м. Калуш) унаслідок руйнування ланцюгів постачання сировини. Відновлення роботи підприємства в другій половині 2022 р. було заблоковано через те, що в жовтні 2022 р. Братський райсуд Миколаївської області арештував та передав в управління Нацагентства з питань виявлення, розшуку та управління корупційними активами арештоване майно підприємства, якому інкримінують зниження податку на прибуток за угодами з кіпрськими компаніями на 2,2 млрд грн. Завод спеціалізується на виробництві хлору, каустичної соди, вінілхлориду, етилену, поліетилену і пропілену. Якнайшвидше розв’язання цієї ситуації та відновлення роботи підприємства є важливою передумовою імпортозаміщення.

Імпорт металургійної продукції

Сукупна частка продукції чорної та кольорової металургії в імпорті з РФ 2021 р. сягала 9,1 % (чорні метали – 4,5 %, алюміній та вироби з нього – 2,1 %, нікель і вироби з нього – 1,4 %, вироби з чорних металів – 1,1 %). В імпорті з РБ частка виробів з чорних металів становила 1,1 %, частки алюмінію та чорних металів були незначними – по 0,4 %. Загалом за статтями імпорту найбільша залежність від російської та меншою мірою білоруської продукції була за нікелем та виробами з нього (79,1 % загального імпорту групи), алюмінієм (31,1 %). Меншою мірою – за чорними металами (20,7 %), виробами з чорних металів (11,3 %) (мал. 5).

Основною продукцією імпорту чорних металів з РФ були напівфабрикати, плаский прокат, прутки та бруски з вуглецевої та легованої сталей; імпорту виробів з чорних металів – продукція для залізничних та трамвайних колій, труби, трубки та фітинги, металоконструкції; з РБ – металоконструкції та дроти. Імпорт необробленого алюмінію з РФ 2021 р. склав 6,8 тис. т, внутрішнє виробництво – 15,9 тис. т. Імпорт алюмінієвого дроту з РФ за той самий період склав 18,9 тис. т, внутрішнє виробництво – 5,6 тис. т. Близько половини вартості імпорту з РФ товарів 75 групи становили нікелеві вироби вагою 0,1 тис. т, ще по чверті – необроблений нікель (1,5 тис. т) та прутки, бруски і профілі нікелеві (0,3 тис. т).

Потенціал імпортозаміщення

Імпорт чорних металів та виробів з них в Україну достатньо диверсифіковано, а частки російських постачальників за більшістю товарів не були критичними. Після припинення російського імпорту відбулася швидка переорієнтація на інших виробників, насамперед завдяки нарощуванню імпорту з Туреччини. Значні перспективи імпортозаміщення в чорній металургії містяться в розбудові мережі електрометалургійних мінізаводів, здатних працювати з використанням брухту. Їх розвиток дасть змогу: (і) зменшити залежність ринку від великих вертикально інтегрованих компаній, що будують свій бізнес на видобутку та використанні невідновлюваних ресурсів – руд та коксівного вугілля; (іі) розташовувати виробництва в безпосередній близькості до джерел накопичення брухту або до споживачів, зменшуючи логістичні витрати; (ііі) адаптувати обсяги та характеристики продукції до специфічних потреб споживачів; (іv) переробляти брухт з легованих сталей, з яких виробляють значну частину військової техніки. Це зумовлює високу ефективність мінізаводів для досягнення цілей повоєнного відновлення, насамперед у найбільш постраждалих регіонах. Розвиток мінізаводів прискорюватиме процеси структурної перебудови в металургійній галузі, забезпечуватиме її стійкість завдяки географічній та продуктовій диверсифікації виробництва, сприятиме поліпшенню його екологічних характеристик, створенню нових компаній та робочих місць, зменшенню імпортозалежності.

Попит на алюміній у світі стрімко зростає, а в ЄС його віднесено до критичної сировини. На сьогодні найбільші потужності алюмінієвої промисловості в Україні перейшли в державну власність. У липні 2022 р. Шевченківський районний суд Києва передав корпоративні права у вигляді статутного капіталу одного з найбільших у Європі підприємств кольорової металургії – ТОВ «Миколаївський глиноземний завод» – в управління Національного агентства з питань виявлення, розшуку та управління активами, одержаними від корупційних та інших злочинів, через його належність російському олігарху О. Дерипасці. З березня 2022 р. через неможливість відвантаження продукції підприємство припинило роботу. Раніше, після фактичного руйнування російськими власниками єдиного виробника первинного алюмінію в Україні ПАТ «Запорізький виробничий алюмінієвий комбінат», підприємство було повернуто в державну власність (68 % акцій, проте воно практично припинило свою діяльність). Натомість з 2011 р. поновило роботу підприємство на Київщині, яке має повний цикл виробництва алюмінієвої продукції. Підприємство продовжує працювати під час війни, проте через відчутне падіння внутрішнього попиту 90 % продукції підприємства експортують (до війни – 60–70 %). Отже, за умови ефективної приватизаційної кампанії та державного сприяння (зокрема обмеження експорту брухту кольорових металів, які можуть використовувати для внутрішнього виробництва; підтримки енергетичної модернізації – виробництва галузі в усьому світі мають високу енергомісткість, частка електроенергії в собівартості становить не менше 30 %) алюмінієва галузь в Україні має перспективи відновлення.

Нікель, який є основним елементом для виготовлення акумуляторних батарей, є одним з найдефіцитніших металів у світі. Виробництво нікелю в Україні здійснювали з використанням імпортної сировини, постачання якої стало неможливим після блокування морських перевезень. Наявні в Україні поклади нікелевмісних руд є важкодоступними через глибоке залягання. Єдиний в Україні виробник феронікелю та нікелю з 1 листопада 2022 р. призупинив виробництво через перебої з енергопостачанням унаслідок масованих обстрілів з боку РФ. За дев’ять місяців 2022 р. випуск феронікелю скоротився на 77,5 % (до 42,3 тис. т), а нікелю – на 63,5 % (до 7,4 тис. т). Отже, зниження імпортозалежності від російських постачальників наразі доцільно здійснювати насамперед через географічну диверсифікацію імпорту.

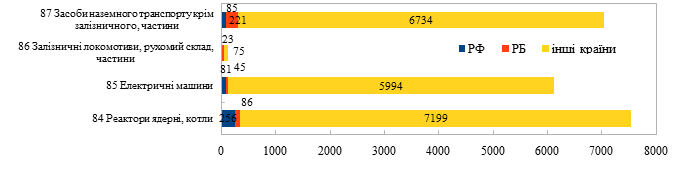

Імпорт продукції машинобудування

Попри те, що український імпорт машинобудівної продукції є достатньо географічно диверсифікованим (мал. 6), за деякими позиціями імпорту частки РФ та РБ залишалися чутливими.

Мал. 6. Імпорт в Україну певних товарів машинобудування у 2021 р., млн дол. США

Насамперед це стосується стратегічно важливої сфери ядерної енергетики, де РФ постачала близько половини ядерного палива (підгрупа 8401). Після повномасштабного вторгнення Росії Україна відмовилася від ядерного палива її виробництва і зараз використовує накопичені запаси, яких, за оцінками експертів, вистачить на найближчі 2 роки. Нині, за даними Держатомрегулювання, на російському паливі працюють усі енергоблоки на Рівненській та Хмельницькій АЕС, два на Запорізькій та один на Південноукраїнській станції. Інші шість – на паливі від «Westinghouse». Згідно з підписаною з «Westinghouse» угодою протягом двох років компанія розширить виробництво для покриття потреб України, а «Енергоатом» забезпечить модернізацію енергоблоків для використання американського палива.

Частка тракторів білоруського виробництва 2021 р. в загальному обсязі імпорту підгрупи становила 13,7 %, значно більшими були частки США та Німеччини. Також РБ постачала частини до тракторів, кузови та причепи. РФ постачала 99,6 % транспортних засобів обслуговування залізничних або трамвайних колій; частки РБ та РФ в імпорті несамохідних вагонів 2021 р. сягнули 43,1 % та 11,5 %; частки в імпорті частин для залізничного транспорту – 11,5 % та 26,1 % відповідно.

Потенціал імпортозаміщення

Завдяки наявним в Україні покладам урану та вже налагодженому «Енергоатомом» виробництву частин паливних збірок Україна протягом наступних трьох років здатна значно наростити власне виробництво ядерного палива. Ключовими завданнями для успішного імпортозаміщення в перспективі є забезпечення розвитку виробничих потужностей уранових родовищ (Кіровоградська область), відновлення цирконієвого виробництва в Дніпропетровській області та об’єднання урановопошукових, видобувних і переробних активів.

Уже розпочато імпортозаміщення на ринку залізничної продукції. Так, українська багатопрофільна промислово-інвестиційна група «Aurum» розпрацювала проєкт та 2023 р. планує поставити на масове виробництво продукцію для залізничної галузі, яку раніше виробляли тільки в РФ. 2022 р. підприємство, що входить до «Aurum Group», збудувало 49 напіввагонів та виконало ремонт 700 вагонів. Посиленню стійкості українського виробництва та імпортозаміщенню на ринку залізничної продукції може сприяти те, що АТ «Укрзалізниця» взяла в оперативне управління 25 % акцій ПАТ «Крюківський вагонобудівний завод» – заарештовані влітку 2022 р. та передані Агентству з розшуку та менеджменту активів, вони раніше належали російському акціонерові С. Гамзалову.

Українське тракторобудування, попри наявну виробничу базу, перебуває в глибокій кризі через низьку конкурентоспроможність (навіть проти уживаних моделей іноземного виробництва, яким надають перевагу українські аграрії). Після початку війни криза лише посилилася, а в липні 2022 р. російські війська цілком зруйнували ПАТ «Харківський тракторний завод», що виробляв гусеничні та колісні трактори та входив до переліку підприємств, які мають стратегічне значення для економіки України.

Білоруські трактори також значно поступаються іноземним аналогам, і єдиною їхньою перевагою протягом багатьох років є значно нижча ціна. Налагодження Україною імпортозамінних виробництв вимагає залучення сучасних іноземних технологій та обрання спеціалізації відповідно до потреб українських споживачів. Зокрема, експерти галузі до перспективних ніш відносять виробництво малопотужних тракторів для малих фермерських господарств та особистих селянських господарств – це створить сприятливі умови для матеріально-технічного забезпечення малих форм господарювання та скорочення імпорту.

Імпорт товарів будівельної та деревообробної галузей

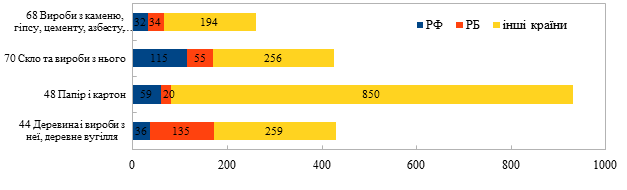

Значна залежність від російського та білоруського імпорту зберігалася за деякими позиціями будівельної продукції та деревини (мал. 7). Зокрема, сукупна частка РФ та РБ в імпорті виробів з каменю, гіпсу, цементу, азбесту, слюди 2021 р. становила 25,4 % (12,3 % та 13,1 % відповідно); в імпорті скла та скляних виробів – 40,0 % (27,0 % та 13,0 % відповідно); імпорт деревини та дерев’яної продукції з РФ та РБ у загальних обсягах імпорту групи сукупно сягнув 39,8 % (8,4 % та 31,4 % відповідно).

Окрім бітуму, білоруські та російські виробники постачали в Україну вироби з асфальту – їхні частки в імпорті були однаковими, а разом – 80 %. РБ також забезпечувала близько третини імпорту цементних та азбестоцементних виробів, а РФ – 70 % азбестових сумішей.

Протягом багатьох років Україна експортувала сировину для виробництва скла до РФ та РБ, натомість імпортуючи з цих країн готову продукцію. Нині Україна досі істотно залежна від імпорту будівельного скла, виробляючи переважно склотару. Для убезпечення національних виробників 02 листопада 2022 р. Міжвідомча комісія з міжнародної торгівлі за проміжними результатами антидемпінгового розслідування ухвалила рішення про застосування попереднього антидемпінгового мита розміром 31,37 % щодо певних скляних товарів з РБ, тоді як з РФ торгівлю припинено ще у квітні 2022 р. Після припинення імпорту з РФ та РБ український ринок переорієнтувався на польське скло, проте в перспективі, зважаючи на потребу масштабних відновлювальних робіт, попит на скло зростатиме, а за деякими позиціями вже зараз відчувається його значний дефіцит.

За продукцією деревообробної галузі найбільшою була залежність від целюлози, імпорт якої на 63,7 % забезпечувала РФ та ще на 14,4 % – РБ, газетного паперу (92,7 % та 7,1 % відповідно). РБ постачала 91,2 % імпорту паливної деревини, 100 % імпорту шпал для залізничних та трамвайних колій, 42 % імпорту деревоволокнистих плит та 65,5 % – фанери.

Потенціал імпортозаміщення

Рівень розвитку та стабільне на сьогодні функціонування цементної та деревообробної галузей в Україні цілком дають змогу диверсифікувати виробництво та забезпечити ефективне імпортозаміщення на відповідних ринках. Натомість відсутність сучасних виробництв будівельного скла істотно обмежує внутрішній потенціал повоєнного відновлення України.

Потенціал нарощування внутрішнього виробництва будівельного скла обмежується високою вартістю та залежністю від природного газу, частка якого в собівартості скляної продукції становить 60–70 %. До 2013 р. будівельне скло виробляли в Лисичанську, проте через високі ціни на природний газ завод зупинив виробництво. Зараз вітчизняні виробники склопакетів і вікон працюють винятково з імпортним склом.

В Україні наявні 42 родовища піску, придатного для виробництва скла, 40 % яких міститься на території Харківської області. Менш розвіданими є родовища польових шпатів, потрібних для виробництва сплавів. Будівництво заводу з виробництва термополірованого скла вимагає 80–100 млн дол. інвестицій. Ураховуючи, що деякі провідні світові компанії-скловиробники зупинили інвестиції (японський виробник скла «Asahi Glass Co»), або вийшли з російського ринку (американський виробник скла «Guardian Industries»), є перспективи того, що такі іноземні інвестори прийдуть в Україну. Уже зараз в Україні вітчизняна компанія «City One Development» будує два заводи з виробництва скла – у Київській області та в Центрі України. Запуск першого виробництва заплановано на 2024 р., сума інвестицій сягає 100 млн євро.

Позбавлення економічної залежності від РФ та країн, що підтримують тісні економічні та політичні зв’язки з нею, є неодмінною передумовою забезпечення стійкості української економіки в умовах тривалої війни на виснаження. В умовах значних бюджетних обмежень та залежності України від зовнішнього фінансування важливо визначити першочергові пріоритетні напрями розвитку імпортозамінних виробництв, як відповідатимуть національним інтересам України, пришвидшать повоєнну відбудову і водночас будуть економічно привабливими для іноземних партнерів та приватних інвесторів з метою розвитку спільних інвестиційних проєктів. При цьому імпортозаміщення має здійснюватися не так з позиції налагодження власних виробництв аналогічної продукції (що не завжди можливо), як насамперед завдяки пошукові та впровадженню сучасних альтернатив, прогресивніших технологій та рішень, які забезпечуватимуть відновлення української економіки на засадах її структурної модернізації.